Informe Mensual

26 de septiembre de 2024

En agosto Avantage Fund, Avantage Fund Plan de Pensiones y Avantage Pure Equity se revalorizaron un 0,3%, un 0,4% y un 0,2% respectivamente. En ese mes el Ibex 35 obtuvo un rendimiento del 3,0% y el Euro Stoxx 50 del 1,7%. Ese mes estuvo marcado por la fuerte caída de las bolsas los primeros días de agosto y la recuperación de lo perdido a lo largo de las semanas siguientes. Adicionalmente, la renta fija tuvo un buen comportamiento debido al incremento de expectativas de bajadas de tipos en septiembre, como así ha terminado ocurriendo.

Durante las primeras semanas de septiembre ha continuado el buen tono de bolsas y bonos apoyados por una bajada de tipos de interés por parte de la Reserva Federal de -0,5%, mayor de lo esperado inicialmente, y una nueva bajada de -0.25% por parte del BCE. Además, existe un convencimiento generalizado de que las bajadas de tipos continuarán en los próximos meses a ambos lados del Atlántico.

Las valoraciones en este entorno se mantienen complacientes, a pesar de que algunos indicadores económicos dan muestras de enfriamiento, especialmente en China y Alemania.

Cartera

En septiembre ha salido Bankinter y el número de compañías en la cartera de renta variable se reduce a 42. Por su parte, el número de emisores de bonos se mantiene en 6, para las carteras de renta fija de Avantage Fund y Avantage Fund Plan de Pensiones.

Bankinter llevaba 10 años en la cartera de Avantage Fund. Fue una de las compañías integrantes de su primera cartera de valores y durante varios años estuvo dentro de las 10 primeras posiciones.

Las subidas de tipos de los años 2022 y 2023 han dado un fuerte impulso a los beneficios de los bancos. Tras el reciente cambio de tipos a la baja y la presión en precios del sector, aumento de la remuneración del pasivo, esperamos que los márgenes de intereses disminuyan significativamente. Esto coincide en un 2024 en el que María Dolores Dancausa ha dejado de ser la primera ejecutiva de la entidad y en el que ha fallecido Jaime Botín, fundador y primer accionista del banco. En una situación de valoración elevada, márgenes a la baja y a la espera de ver quién toma realmente las riendas del banco, y en qué dirección, preferimos sacar al valor de cartera.

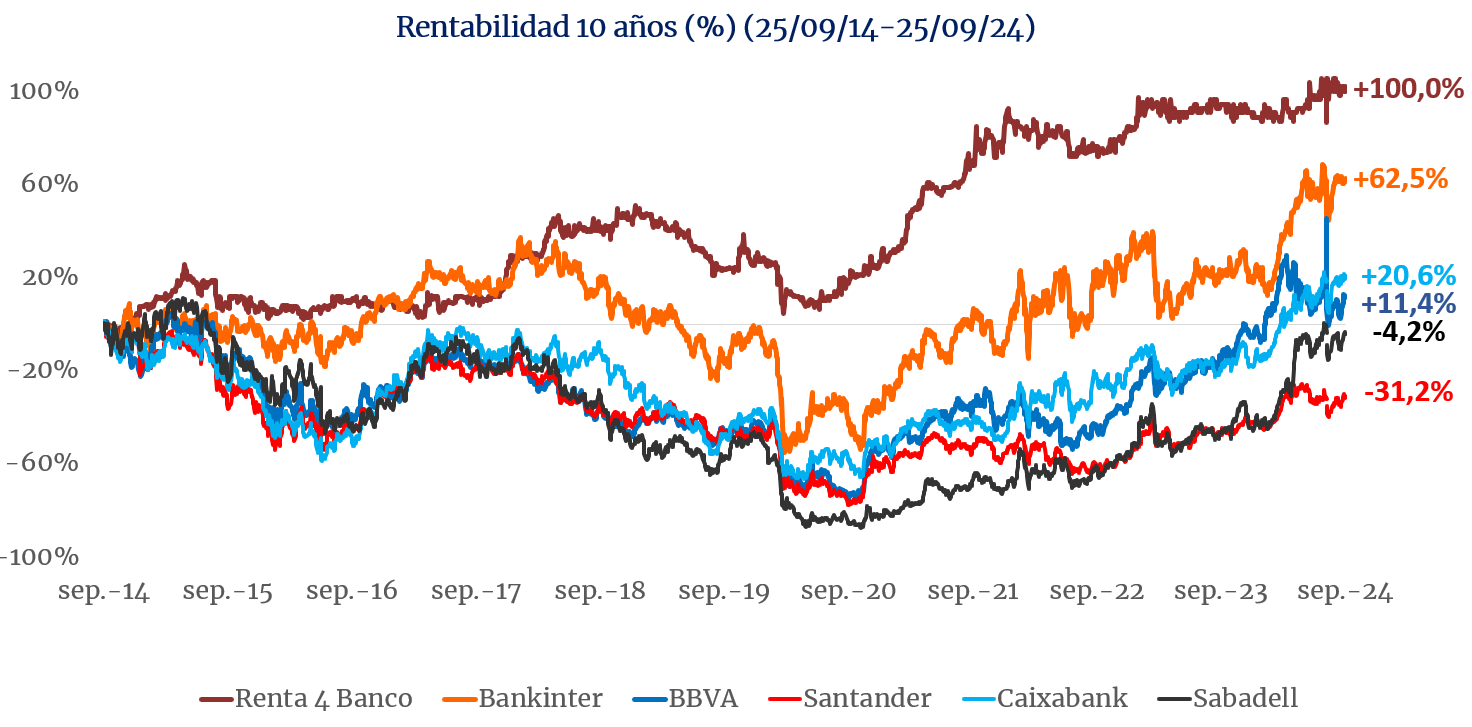

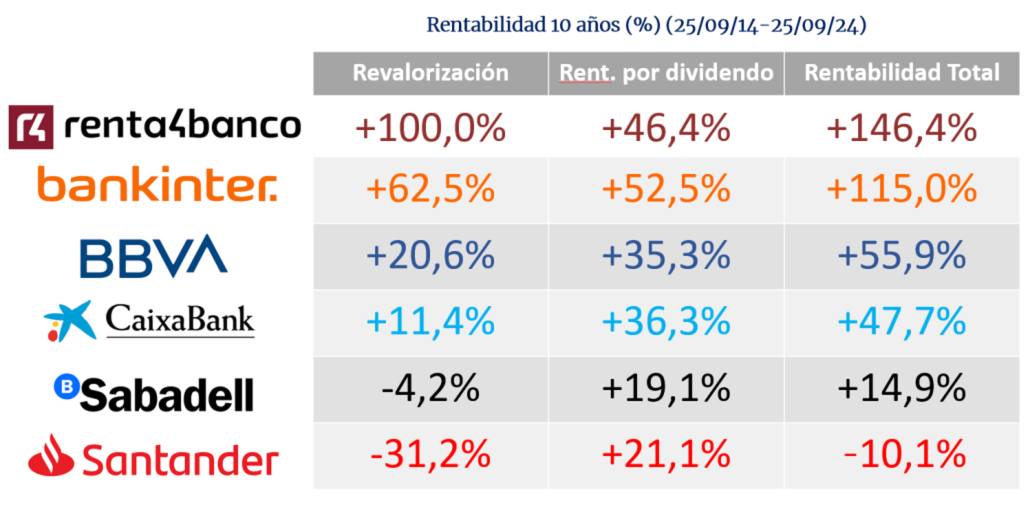

Durante estos 10 años Bankinter ha tenido un comportamiento diferencial respecto a otros bancos del Ibex (Santander; BBVA; Caixabank o Sabadell). El único banco español cotizado con mejor desempeño en este tiempo ha sido Renta 4 banco.

Si se tienen en cuenta también los dividendos cobrados durante el período vuelven a ser Bankinter y Renta 4 banco las entidades que mayor rendimiento han generado a sus accionistas por este concepto.

(Fuentes gráfico y cuadro: Refinitiv e Investing)

Avantage Fund invirtió en Bankinter a pesar de que cotizaba a múltiplos significativamente más elevados que sus comparables del Ibex. El múltiplo sobre el tangible equity, métrica más utilizada en el sector, de Bankinter rondaba el doble de la de sus comparables. En este artículo de 2017 explicamos por qué consideramos un completo error utilizar dicho ratio para valorar bancos. Un período de tiempo suficientemente largo ha mostrado como, a pesar de que era el más caro, ha tenido un mejor desempeño gracias a tener una mayor alineación de intereses entre directivos y accionistas y un modelo de negocio mejor. Es decir, el banco de calidad ha generado más que los bancos que cotizaban más baratos.

Por otro lado, el banco que continúa en la cartera de los fondos Avantage no es el que más se ha abaratado, sino el que mejor rendimiento ha dado a los accionistas en la última década. Renta 4 banco es la entidad con mejor alineación de intereses entre directivos y accionistas: sigue dirigida por su fundador y su participación en el capital es del 40%. Por otro lado, tiene un modelo de negocio excepcional que le permite ofrecer mejores productos y servicios a sus clientes. De esta manera, consigue crecer rentablemente en clientes y volumen mucho más rápido que sus rivales cotizados.

El nivel de inversión neto en renta variable de Avantage Fund y Avantage Fund Plan de Pensiones se sitúa cerca del 65% mientras que el de Avantage Pure Equity en torno al 98%. En las carteras mixtas flexibles continúa por debajo del nivel que consideramos neutral en un escenario de crecimiento (70%) debido a la complacencia del mercado con las valoraciones.

Por último, recordamos que la 10ª conferencia anual de inversores tendrá lugar el 14 de octubre de 2024 a las 19h en el Club Financiero Génova. Se podrá seguir online en directo igual que en las conferencias anteriores. Podéis registraros en este enlace.

Quedamos a vuestra disposición para resolver cualquier duda que os pueda surgir relacionados con los fondos o el plan de pensiones. No dudéis en preguntarnos.

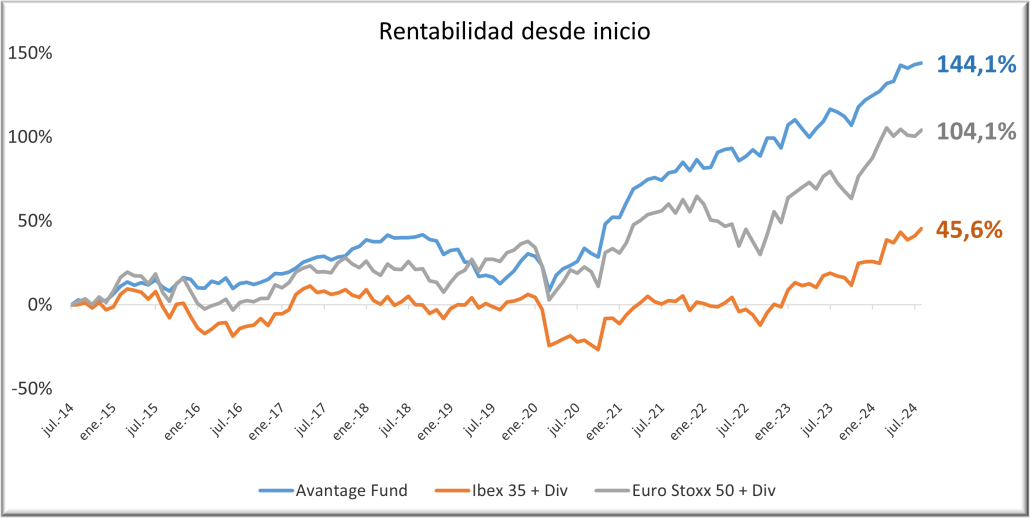

Anexo. Rentabilidad de Avantage Fund desde el registro en CNMV (31/07/14) comparada con el Ibex 35 y el Eurostoxx 50 incluyendo dividendos. Hasta el 31 de julio de 2024.

Desde inicio Avantage Fund ha obtenido un rendimiento superior a los del Ibex 35 y Euro Stoxx 50 asumiendo un riesgo significativamente menor. La volatilidad del fondo es desde inicio un 54% de la del Ibex 35 y un 55% de la del Euro Stoxx 50.