Informe mensual

26 de octubre de 2023

En el tercer trimestre de 2023, Avantage Fund se revalorizó un 1,4% y Avantage Pure Equity se depreció un -0,1%. En ese período la rentabilidad del Ibex 35 y el Euro Stoxx 50 fue del -1,7% y del -5,1% respectivamente.

Entorno macro

La rentabilidad de los bonos a 10 años alemanes ha subido del 2,4% en el que se situaban a 30 de junio, al 2,9% actual. En Estados Unidos, el incremento ha sido aún mayor: el 30 de junio se situaban en el 3,8% y actualmente rondan el 5,0%. Esto se debe a que el mercado espera que tarden en bajar los tipos más de lo que estimaba inicialmente.

Como consecuencia, los precios de los activos cotizados han caído de manera generalizada en este tiempo. Tanto los bonos como las acciones. Igual que cuando los tipos bajan, los precios de las acciones suben por expansión de múltiplos, cuando las rentabilidades de los bonos a largo se incrementan, las cotizaciones bajan por contracción de múltiplos. La renta fija ha pasado a ser una buena opción de inversión y muchos inversores salen de renta variable para invertir en bonos o le piden mayores retornos esperados a las acciones para invertir en ellas.

Esta desinflación de activos tiene un efecto negativo en las valoraciones a día de hoy, pero una consecuencia muy positiva a largo plazo: las rentabilidades medias que ofrecerán en el futuro tanto los bonos como las acciones serán previsiblemente mayores que las que hemos visto en la última década.

Cartera

En el último trimestre no se han producido entradas ni salidas de valores en las carteras de Avantage Fund y Avantage Pure Equity. El número de compañías se mantiene en 46.

Recordamos que invertimos a largo plazo y que las empresas que están en cartera cumplen nuestros tres requisitos: i) alineación de intereses entre directivos y accionistas, ii) excelente modelo de negocio con al menos una ventaja competitiva sostenible y iii) cotización razonable.

Por su parte, el tamaño de la cartera de renta fija en Avantage Fund se ha incrementado pasando a representar ahora el 21% del patrimonio, superior al 16% en el que se situaba a 30 de junio de 2023. La rentabilidad de los bonos media supera el 9% y la duración ronda los 2,5 años.

En octubre el nivel de inversión en renta variable, neto de coberturas, de Avantage Fund se ha incrementado desde el 62% hasta el 65%, tras las recientes correcciones de los mercados. Mantenemos un nivel inferior al que consideramos neutral para el fondo (70%) porque esperamos que en los próximos meses se reflejarán en la economía los efectos de la restricción de crédito en la que estamos inmersos tras las fuertes subidas de tipos llevadas a cabo por los bancos centrales y la quiebra, por falta de liquidez, de tres bancos en Estados Unidos en marzo y abril. Avantage Pure Equity, por su parte, mantiene estable el nivel de inversión en renta variable entorno al 98%.

9ª Conferencia anual de inversores

Termino destacando que el pasado 24 de octubre tuvo lugar la 9ª conferencia anual de inversores de Avantage Capital. Queremos daros las gracias a los que vinisteis presencialmente al Club Financiero Génova y a los que la seguisteis en directo a través de Internet. Para aquellos que no pudisteis asistir o seguirla ese día os dejamos aquí grabación de la misma.

Estamos a vuestra disposición para resolver cualquier duda que os pueda surgir. No dudéis en preguntarnos.

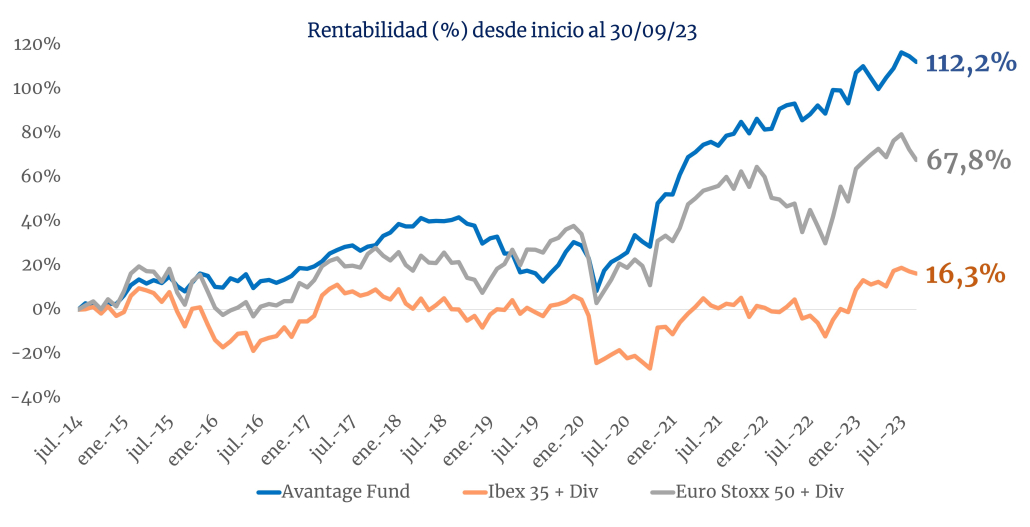

Anexo. Rentabilidad de Avantage Fund desde el registro en CNMV (31/07/14) comparada con el Ibex 35 y el Eurostoxx 50 incluyendo dividendos. Hasta el 31 de agosto de 2023.

Desde inicio Avantage Fund ha obtenido un rendimiento superior a los del Ibex 35 y Euro Stoxx 50 asumiendo un riesgo significativamente menor. La volatilidad del fondo es desde inicio un 54% de la del Ibex 35 y un 55% de la del Euro Stoxx 50.