Informe mensual

24 de octubre de 2022

En septiembre, Avantage Fund se depreció un 1,9% y Avantage Pure Equity un 5,3%. Por su parte, el Ibex 35 y el Euro Stoxx 50 cayeron un 6,6% y un 5,7% respectivamente.

Las fuertes subidas de tipos de interés implementadas por los bancos centrales, unido a la expectativa de que continúen endureciendo la política monetaria al mismo ritmo, han provocado fuertes correcciones en los bonos y acciones. En términos relativos a su volatilidad, las caídas en la renta fija fueron mucho más acusadas.

Cartera

El rápido incremento de la rentabilidad de los bonos a largo plazo ha hecho se hayan reducido con plusvalías las coberturas de tipos en Avantage Fund a cerca de la cuarta parte de dónde se situaban al comienzo del año. Actualmente la duración negativa ronda los 1,5 años.

Además, dicho fondo ha empezado a buscar rentabilizar la liquidez invirtiendo en el fondo Renta 4 Renta Fija 6 meses FI, que invierte en bonos de renta fija privada de muy corta duración. Desde Avantage Capital hemos seleccionado este fondo y no otro por los siguientes motivos: i) pertenece a Renta 4 gestora, y por lo tanto, al pertenecer a la misma gestora que Avantage Fund, no soporta doble comisión de gestión, ii) la diferencia de las horas de corte (14:30h Avantage Fund y 17:00h el Renta 4 renta fija 6 meses) permite optimizar la liquidez diaria conociendo las suscripciones y reembolsos del día y iii) los reembolsos se liquidan en D+1 en la cuenta operativa de Avantage Fund. Esperamos obtener a medio plazo unos rendimientos por esta inversión superior a la que ofrecen los repos a un día.

Por otro lado, destaco que ha vuelto a entrar un bono en la cartera de Avantage Fund. Se trata de un bono con vencimiento a 3 años y 9 meses de la socimi Lar España con una rentabilidad (TIR) del 8,9%. Este bono se emitió a cinco años con un pago anual de interés del 1,75% en julio de 2021. El desplome de la renta fija corporativa ha hecho que se pueda comprar ahora con un tipo de interés muy superior.

En 2016, en este artículo, expliqué por qué considero que los intereses de los directivos de Lar España no están alineados con los de sus accionistas. Esos mismos motivos hacen que la familia Pereda esté muy interesada en mantener a flote ese esquema corporativo (control de la socimi y dueños de la gestora) tan rentable para ellos. Es decir, indirectamente tienen los intereses alineados con los bonistas de la socimi.

Destaco también que se trata de una compañía que genera beneficios y cuyo valor de los activos es muy superior al de sus deudas. Además, en el entorno inflacionista actual, esperamos que el ratio de endeudamiento (Loan to Value) no empeore.

No se han producido entradas nuevas ni salidas en la cartera de acciones. El nivel de inversión en renta variable se sitúa cerca del 84% en Avantage Fund y del 98% en Avantage Pure Equity.

Por último, quiero daros las gracias a todos los asistentes de la 8ª Conferencia anual de inversores por vuestro tiempo y preguntas. Espero que haya sido de vuestro interés. Para aquellos que no pudisteis asistir o seguirlo a través de Internet, podéis ver la grabación en este enlace.

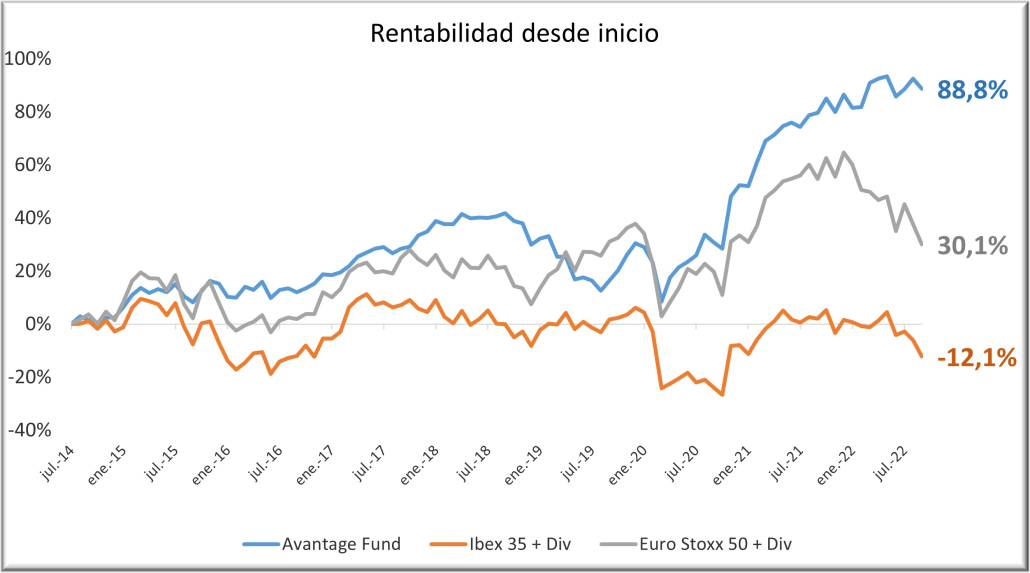

Anexo. Rentabilidad de Avantage Fund desde el registro en CNMV (31/07/14) comparada con el Ibex 35 y el Eurostoxx 50 incluyendo dividendos. Hasta el 30 de septiembre de 2022

Desde inicio Avantage Fund ha obtenido un rendimiento superior a los del Ibex 35 y Euro Stoxx 50 asumiendo un riesgo significativamente menor. La volatilidad del fondo es desde inicio un 54% de la del Ibex 35 y un 55% de la del Euro Stoxx 50.