Informe mensual

23 de junio de 2023

Hasta el 21 de junio, la rentabilidad de Avantage Fund y de Avantage Pure Equity en lo que va de año es del 7,2% y del 10,8% respectivamente. Durante el mes de mayo, último mes completo, ambos fondos se han revalorizado un 2,6%. Por su parte, el Ibex 35 descendió un 2,3% y el Euro Stoxx 50 se depreció un 3,2%. Una vez más, la diferencia de resultados se explica por la distinta composición de la cartera de renta variable de los fondos frente a los índices.

Entorno macro

En las últimas semanas los mercados han seguido cotizando el descenso de la inflación y se encuentran optimistas, aunque los tipos de interés sigan subiendo a corto plazo.

Desde nuestro punto de vista, los efectos de las subidas de tipos y reducción del balance implementadas en los últimos 12 meses por los principales bancos centrales todavía no están teniendo mucho efecto en la economía real. Tampoco se ha notado la restricción de crédito que están llevando a cabo los bancos desde marzo, tras las quiebras de Silicon Valley Bank; First Republic; Signature Bank y Credit Suisse, para reforzar su liquidez.

En nuestra opinión, deben transcurrir varios meses más para que veamos el efecto de la disminución del crédito en la inversión y el consumo.

No hay que olvidar que las empresas y los particulares, en la segunda mitad del año pasado, todavía estaban intentando adelantar financiación antes de que subieran más los tipos de interés. En 2023 han empezado a buscar alternativas al incremento de costes financieros: Las empresas más solventes suelen dedicar la caja a amortizar anticipadamente su deuda para ahorrar en intereses, pero eso significa también poner un freno a sus planes de crecimiento. Por otro lado, aquellas compañías que tienen menor capacidad financiera están viendo que es probable que no les refinancien cuando venzan sus créditos, por ello se están planteando vender activos (negocios o inmuebles), que en otras circunstancias no venderían, para reducir su nivel de endeudamiento.

Cartera

Por los motivos mencionados anteriormente, seguimos manteniendo la cautela en un entorno de mercados que consideramos complaciente. El nivel de inversión neto en renta variable de Avantage Fund se mantiene en torno al 62%, por debajo del 70% que consideramos neutral. Por su parte, el nivel de inversión en renta variable de Avantage Pure Equity ronda el 96%.

En el último mes no ha entrado ni salido ningún valor de cartera. Como explicamos en la última conferencia anual, una de las operaciones más habituales en las carteras de Avantage Fund y Avantage Pure Equity es realizar pequeños ajustes de peso en algunos valores. Los más destacados en las últimas semanas son las ventas parciales en Tesla y Palantir para que los pesos en cartera no se disparen tras la fuerte revalorización que han acumulado en los últimos meses.

Por otro lado, en la cartera de Avantage Fund se han seguido incrementando las inversiones en activos de renta fija: Actualmente alcanza el 16% del patrimonio, su TIR actual media ronda el 9,5% y la duración media se sitúa en torno a 2,5 años. En el último mes han entrado en cartera bonos subordinados tier 2 de Bankinter e Ibercaja.

Destacamos que no se trata de cocos ni de deuda perpetua sino de emisiones con un plazo máximo de 10 años cuya rentabilidad se revisa a los 5 años. Tienen todo el sentido como inversión para Avantage Fund porque aportan una rentabilidad muy interesante, reducen volatilidad de la cartera y, además, las entidades emisoras tienen muchos incentivos para cancelar las emisiones 5 años antes de su vencimiento oficial. De no hacerlo, Avantage fund seguiría obteniendo una elevada rentabilidad por esos activos 5 años más.

Seguimos confiando en las compañías seleccionadas una a una con la vista puesta en el largo plazo. Aunque a corto plazo mantenemos una visión de cautela, nos mostramos confiados en el crecimiento a medio y largo plazo de la economía y, sobre todo, en los modelos de negocio en los que invertimos.

Recordamos que estamos a vuestra disposición para resolver cualquier duda que os pueda surgir. No dudéis en preguntarnos.

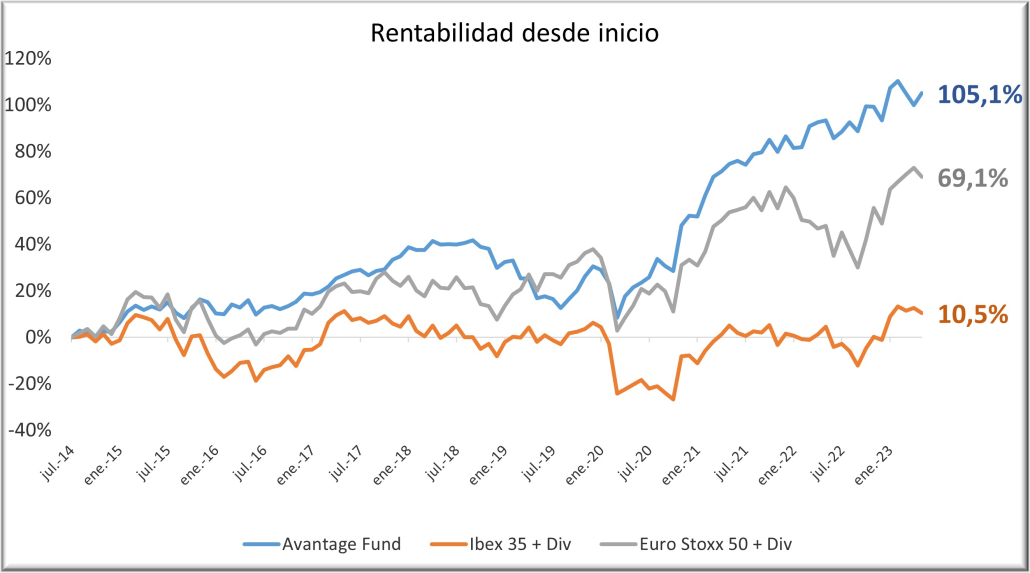

Anexo. Rentabilidad de Avantage Fund desde el registro en CNMV (31/07/14) comparada con el Ibex 35 y el Eurostoxx 50 incluyendo dividendos. Hasta el 31 de mayo de 2023.

Desde inicio Avantage Fund ha obtenido un rendimiento superior a los del Ibex 35 y Euro Stoxx 50 asumiendo un riesgo significativamente menor. La volatilidad del fondo es desde inicio un 54% de la del Ibex 35 y un 55% de la del Euro Stoxx 50.