Comparativa rentabilidad a largo plazo

desde inicio (10 años)

El pasado 31 de julio, Avantage Fund cumplió 10 años. El fondo nació para poder ofrecer a los partícipes el máximo compromiso y la mayor calidad en las inversiones con el foco puesto en el largo plazo. En este tiempo, si hay una palabra que define los buenos resultados del fondo es «consistencia».

En estos 10 años, los inversores hemos vivido muchas circunstancias de mercado que han puesto a prueba políticas de inversión y la capacidad para mantener la confianza en las inversiones a largo plazo. Prueba de ello son los años 2018, 2020 y 2022. En el caso de Avantage Fund, el año 2019 también fue importante.

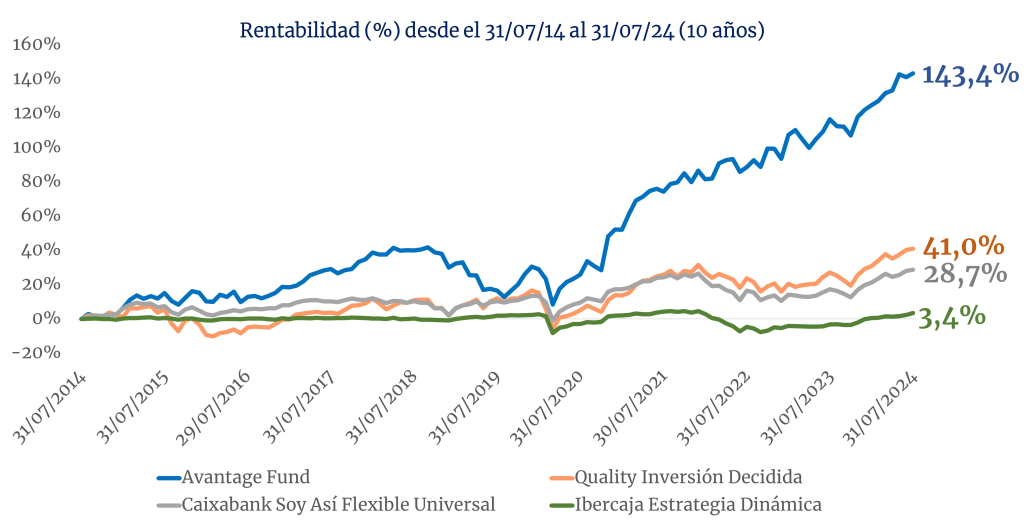

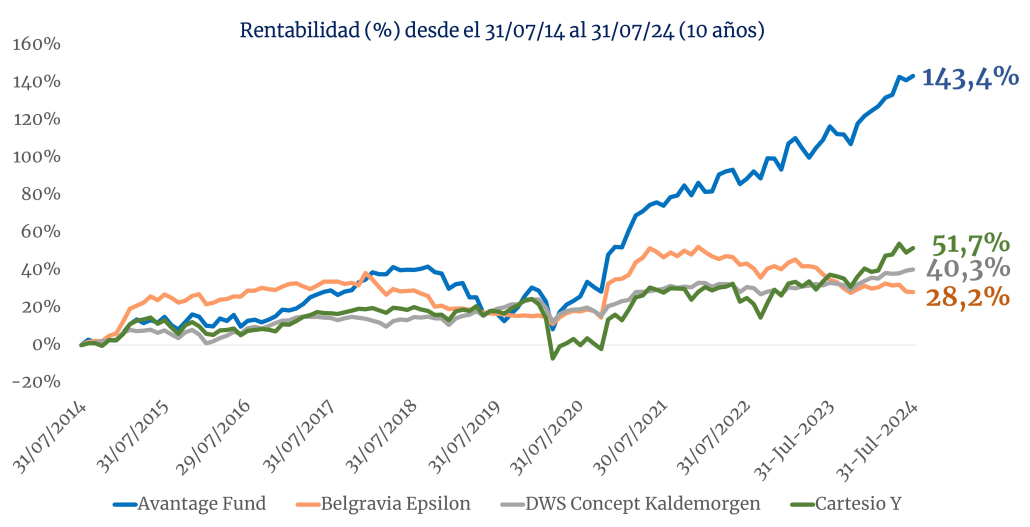

Dicho esto, hemos querido comparar la evolución del fondo con distintas alternativas que tienen los inversores en España y valorar como las ventajas de Avantage se notan a medio plazo y marcan la diferencia a largo plazo.

En primer lugar, hemos querido comparar los resultados del fondo con los fondos mixtos flexibles españoles con mayor volumen —los conocidos como «superventas» o «blockbuster», con más de 1.000 millones de euros—, que son los ofrecidos por las grandes entidades financieras a sus clientes: BBVA (Quality Inversión Decidida, ES0157663008), Caixabank (Caixabank Soy Así Flexible Estándar, ES0159084039) e Ibercaja (Ibercaja Estrategia Dinámica B, ES0146843000). Si no incluimos fondos similares de Santander o Sabadell es porque no cuentan con 10 años de histórico en fondos comparables.

Por otro lado, debemos comparar también con los fondos mixtos flexibles con mayor prestigio en España por su gestión diferencial a largo plazo y cuyas rentabilidades mejoran en media sobre los «superventas». Estamos hablando de los fondos DWS Concept Kaldemorgen LC (LU0599946893), Belgravia Epsilon R (ES0114353032) y Cartesio Y (ES0182527038):

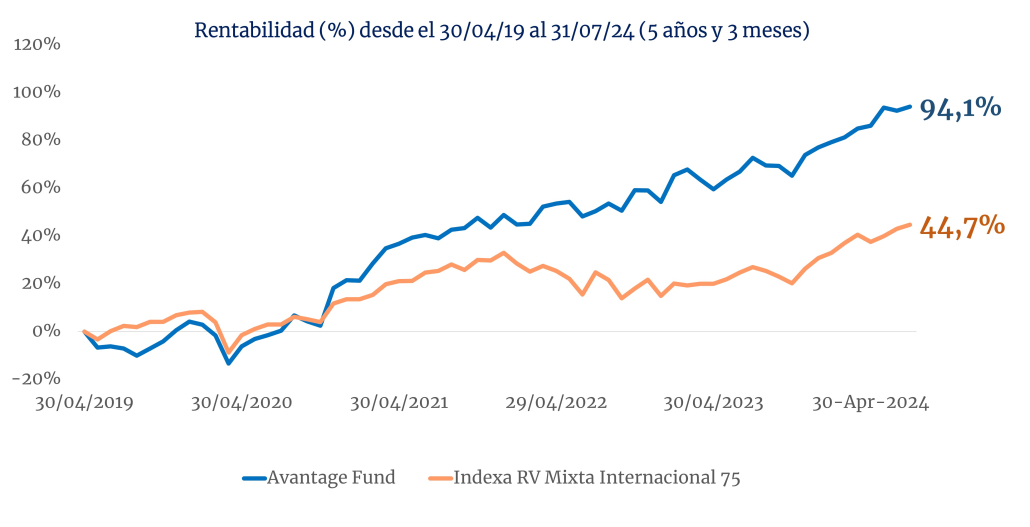

Por último, es también interesante comparar los resultados a largo plazo de Avantage Fund frente a la gestión pasiva. No podemos compararlo contra ningún ETF concreto porque dichos productos no incluyen todos los gastos en los que incurre el inversor activo (cánones de bolsa de compra y venta; comisiones de intermediación; gastos de depósito de los títulos; gastos por cobro de dividendos; comisiones del proveedor del servicio de indexación; etc). Sin embargo, el fondo Indexa RV mixta internacional 75 (ES0148181003), que invierte exclusivamente en gestión pasiva, sí tiene en cuenta esos costes en el valor liquidativo. Por ello los resultados sí son comparables a largo plazo con los fondos tradicionales. Aunque el fondo solamente tiene un histórico de 5 años y 3 meses, veamos como compara con Avantage Fund aunque sea a un plazo inferior:

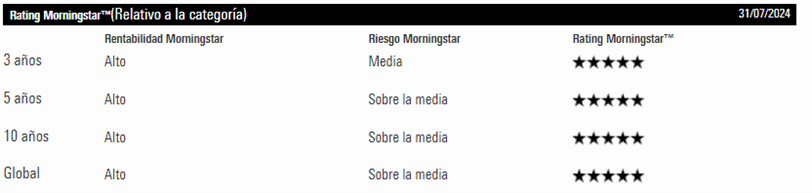

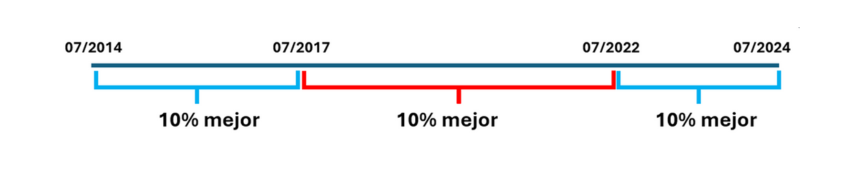

Avantage Fund tiene unos resultados diferenciales en el largo plazo. Morningstar le otorga su máximo rating: 5 estrellas, por estar en el 10% mejor de fondos con mejores resultados a 3, 5 y 10 años.

Aunque tener un año excepcionalmente bueno en los últimos tres puede ayudar a obtener una calificación de cinco estrellas en todos los plazos, el fondo ha alcanzado esta distinción con buenos resultados de manera consistente, no solo por un rendimiento aislado. Hace 2 años, cuando el fondo cumplió 8 años, el fondo tenía 5 estrellas porque pertenecía al 10% de fondos con mejores resultados por sus últimos 5 años, y quedaban ya fuera del cálculo los 3 primeros. No obstante, en 2017, cuando cumplió 3 años obtuvo también 5 estrellas Morningstar por estar en el 10% mejor en los 3 primeros años. Además, en los dos últimos años (el noveno y décimo) Avantage Fund se ha vuelto a situar en el 10% mejor. Por lo tanto, en tres periodos independientes de tiempo que suman el total del histórico del fondo, Avantage Fund se ha situado en el 10% de los fondos con mejores resultados.

Si quiere más información, no deje de ponerse en contacto con nosotros. Estaremos encantados de resolver cualquier duda o pregunta que tenga.