Carta semestral a los inversores de Avantage Fund y Avantage Pure Equity

24 de enero de 2023

Estimado coinversor:

El valor liquidativo de Avantage Fund A ha superado recientemente los 20 euros por acción. Esto significa que quienes invertimos en el fondo desde que echó a andar a mediados de 2014, acumulamos una revalorización que supera el 100%. La rentabilidad anualizada (Compound Annual Growth Rate, C.A.G.R.) en 8 años y medio ronda el 8,5%.

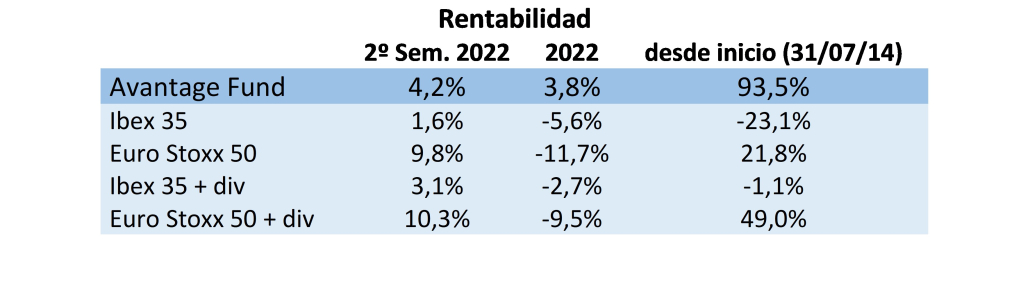

Durante el segundo semestre de 2022, Avantage Fund ha vuelto a tener un buen comportamiento. Se revaloriza un 4,2% en un entorno complicado para los mercados y termina el año con una rentabilidad positiva del 3,8%.

Recuerdo que Avantage Fund es un fondo mixto flexible que ha obtenido estos rendimientos con una posición en renta variable que ha rondado el 70% y con una volatilidad cercana a la mitad de la del Ibex 35 y el Euro Stoxx 50.

En 2022 una parte significativa del diferencial de rentabilidad sobre los índices se ha debido a las coberturas de tipos de interés. Estas llevaban en cartera desde inicio (2014) como cobertura estructural de la cartera. Ocho años después, el principal riesgo de mercado, las subidas de tipos por parte de los bancos centrales, se ha materializado a raíz de la escalada de inflación de este último año permitiendo a estas coberturas generar los resultados que antes o después esperábamos que llegasen.

La subida de tipos de interés no solo ha afectado a la renta fija, sino que la renta variable se ha visto afectada a su vez por contracción de múltiplos: las empresas han visto como su valor en bolsa se depreciaba no porque obtuvieran peores resultados sino debido al incremento del coste del dinero.

Resalto que las mayores caídas en las cotizaciones se han producido en las empresas de mayor crecimiento esperado. Sin embargo, aquellas compañías que cotizaban a menos veces ventas, EBITDA o beneficios, han sido las que mejor han aguantado el entorno de subidas de tipos.

En diciembre de 2022, Avantage Fund cerró todas las coberturas de tipos de interés con fuertes plusvalías. No damos por terminadas las subidas de tipos, pero somos conscientes de que ahora los tipos de interés están en otro nivel muy diferente. En el entorno actual, pensamos que lo conveniente es mantener una baja duración en la cartera de bonos, pero no negativa.

¿Cómo compara Avantage Fund con otros fondos?

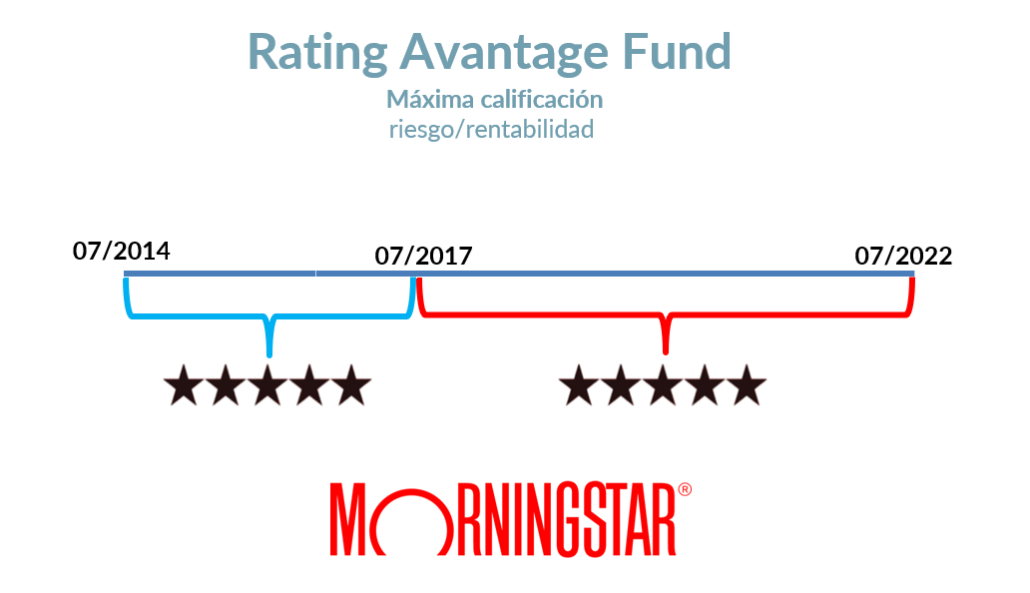

Un año más, los excelentes resultados de Avantage Fund le permiten terminar el ejercicio 2022 manteniendo las 5 estrellas Morningstar: obtiene el máximo rating por estar dentro del 10% de los fondos con mejores resultados a largo plazo.

Hay que destacar que obtiene este rating sin considerarse ya los resultados de los 3 primeros años, porque Morningstar solo analiza los últimos 5 años. Pues bien, hace 5 años Avantage Fund también tenía 5 estrellas Morningstar por los resultados de los primeros 3 años. Esto demuestra la consistencia de los resultados del fondo, en períodos temporales independientes.

Esta consistencia en los resultados ha permitido que Avantage Fund, que ningún año ha sido el fondo con mayor rentabilidad, se sitúe el primero en los rankings a 5 años de Expansión y Morningstar por obtener los mejores resultados entre 2018 y 2022.

Destaco que este período incluye el año 2019. Aquel ejercicio el fondo perdió más de la mitad de los partícipes y del patrimonio que tenía entonces por obtener unos resultados significativamente inferiores al de los índices durante la primera mitad del año y que explicamos en la carta semestral de julio 19. Este hecho demuestra, una vez más, la importancia de invertir a largo plazo.

El mayor compromiso con el inversor y los criterios de inversión que utilizamos marcan la diferencia para los partícipes en el largo plazo, pero a corto son otros factores los que influyen más en las cotizaciones.

Avantage Pure Equity

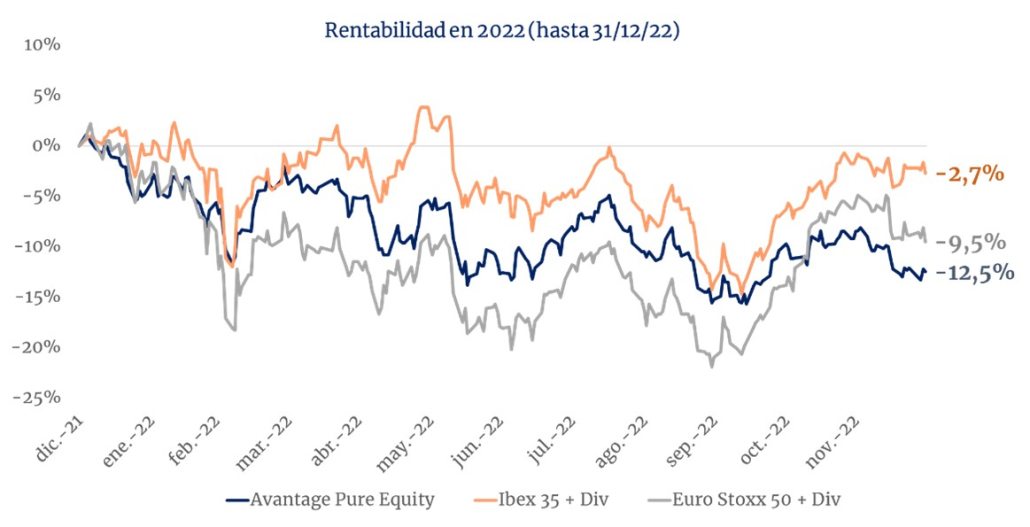

2022 ha sido el primer año completo para Avantage Pure Equity, que construyó su cartera en los últimos días de diciembre de 2021. Este nuevo fondo de renta variable busca maximizar el potencial de la cartera de acciones de Avantage Fund.

Tiene en cartera exactamente los mismos 47 valores que Avantage Fund y con pesos similares. La característica principal de este fondo es que está invertido prácticamente al 100% y no tiene coberturas de ningún tipo: ni sobre índices ni sobre tipos de interés.

El resultado de Avantage Pure Equity en 2022 es negativo en términos absolutos, pero en términos relativos es bueno, ya que supera el rendimiento del 70% de los fondos de su categoría de Morningstar. En la segunda mitad de 2022 se ha apreciado un 0,2%.

Recordamos que este fondo tiene una volatilidad superior a Avantage Fund. Lo normal es que en años positivos para las bolsas genere unos rendimientos claramente superiores a los del fondo mixto flexible, como está ocurriendo en el inicio de 2023.

Entorno de mercados

La inflación parece estar dando una tregua a las bolsas debido a que aquellos elementos que empezaron a subir el coste de la cesta de la compra (energía y costes de transporte) hoy bajan o se mantienen estables. Además, por efectos de base, porque ya no se considerarán en el último año los rápidos incrementos de precios de la primera mitad de 2022, todo apunta a que el IPC continuará descendiendo en Estados Unidos y Europa al menos hasta verano.

La apertura de la economía China tras mantener tres años de política de covid cero, ayudará a la reactivación económica a corto plazo. Sin embargo, a medio plazo, la economía global ya no estará liderada por el crecimiento chino. Estamos ante un país envejecido, con saldo migratorio negativo, que ya pierde población y cuyos dirigentes se han alejado de aquellas políticas que atraían inversión y crecimiento económico. En este contexto, esperamos que otras economías tomen el relevo para liderar el crecimiento global.

En este contexto macro y en un entorno de mayor confianza y recuperación de los índices bursátiles, el nivel neto de inversión en renta variable de Avantage Fund ha descendido desde el 85% en el que se situaba el 30 de junio del año pasado a cerca del 77% en enero de 2023. Se ha acercado al nivel del 70%, que consideramos neutral para el fondo mixto flexible. El nivel de inversión de Avantage Pure Equity se mantiene en torno al 96%.

Cambios en la cartera

En el segundo semestre del año, han salido dos valores en las carteras de los fondos Avantage: Prim y Frasers Group (antigua Sports Direct). Tras estas salidas el número de valores se sitúa en 47, dos menos que hace 6 meses y dos más que hace un año.

Prim, una de las compañías históricas de Avantage Fund, ha salido de cartera este semestre. El fondo invirtió en 2014 y hasta marzo de 2022 ha estado siempre dentro de las diez primeras inversiones del fondo.

¿Por qué ha vendido después de 8 años? No entendemos la estrategia del nuevo director general. Es habitual que no te la cuenten directamente y haya que entenderla a través de sus acciones, no obstante, tras tres reuniones con él, varias conversaciones con grandes accionistas y seguir de cerca los pasos de la compañía en los últimos dos años no nos sentimos cómodos invirtiendo en una empresa que se está gastando la caja a gran velocidad y donde no tenemos clara la estrategia.

Avantage Fund invirtió en 2014 a precios cercanos a los 6 euros por acción y ha vendido en 2022 a un precio medio que supera los 13,50 euros por acción. Además, en este tiempo ha recibido de Prim dividendos por un total de 2,97 euros por acción. Destacamos el gran trabajo realizado al frente de la compañía por Victoriano Prim (DEP) y Andrés Estaire.

Frasers Group es una compañía británica especializada en la venta de ropa deportiva de grandes marcas a precios muy competitivos. Llevaba en la cartera de Avantage Fund desde hacía 6 años. El precio medio de compra fue de 3,30 libras y el precio medio de venta en 2022 ha superado las 9,30 libras.

A pesar de que seguimos confiando en su modelo de negocio, hemos decidido sacar este valor de cartera tras superar las 9 libras por acción porque tenemos dudas respecto a cómo Mike Ashley (fundador, primer ejecutivo y máximo accionista) pretende retribuir el capital a largo plazo.

Lo aprendido tras el caso Barón de Ley nos hace ser especialmente prudentes con las compañías en las que el primer ejecutivo tiene más del 50% del capital y que no reparten dividendos. Las recompras de acciones suelen ser muy positivas para generar valor para los accionistas, pero, cuando una persona concentra demasiado control, se vuelven peligrosas para los minoritarios.

Además de estas salidas, seguimos implementando cambios relevantes en los pesos de otras compañías que permanecen en cartera, como comentamos en la 8ª conferencia anual de octubre.

Me gustaría destacar el caso de Tesla, una compañía siempre polémica que ha bajado un 65% en bolsa en 2022 a pesar de que cada vez vende más y obtiene mayores beneficios. Es uno de esos casos en los que la contracción de múltiplos ha lastrado fuertemente su cotización.

En 2020 y 2021 Tesla se revalorizó un 1.163%. En ese periodo, para que el peso del valor sobre el patrimonio no se disparase en la cartera muy por encima del 4%, Avantage Fund fue paulatinamente vendiendo acciones a medida que se revalorizaban. A cierre de 2021 había vendido un 89% de las acciones que tenía en diciembre de 2019. En 2022, por el contrario, los fondos Avantage han comprado títulos de Tesla a medida que caía su cotización para que el peso del valor en cartera no descienda del 3% del patrimonio. A cierre de 2022 Avantage Fund tiene 2,5 veces el número de acciones de Tesla que tenía un año antes. Estos movimientos de compraventa de títulos se producen en menor volumen en la mayoría de las inversiones en cartera. Por los motivos descritos, en las compañías que mantienen los fondos en cartera durante muchos años, que son casi todas, las compras suelen concentrarse cuando la cotización baja y las ventas cuando sube, generando un valor adicional para los partícipes.

Destaco también que en el último trimestre ha vuelto a entrar un activo de renta fija en la cartera de Avantage Fund, el segundo en 8 años y medio. Se trata de un bono con vencimiento julio 2026 de la socimi Lar España con una rentabilidad (TIR) del 9%. Este bono se emitió a cinco años con un pago anual de interés del 1,75% en julio de 2021. El desplome de la renta fija corporativa provocó que se haya podido comprar con un tipo de interés muy superior.

En 2016, en este artículo, expliqué por qué considero que los intereses de los directivos de Lar España no están alineados con los de sus accionistas. Esos mismos motivos hacen que la familia Pereda esté muy interesada en mantener a flote ese esquema corporativo (control de la socimi y dueños de la gestora) tan rentable para ellos. Es decir, indirectamente tienen los intereses alineados con los bonistas de la socimi.

La depreciación de los bonos ha sido de tal magnitud, sin corresponderse con un deterioro de la calidad crediticia del emisor, que la propia Lar España ha decido recomprar este mes de enero 110 millones de euros nominales de los 700 millones de euros en bonos emitidos con vencimientos 2026 y 2028 generando una plusvalía para la sociedad cercana a los 20 millones de euros.

Avantage Fund no ha acudido a la oferta de recompra. Es más, tras su anuncio, ha incrementado la inversión, esta vez en el bono con vencimiento 2028 con una rentabilidad del 7,5%. Desde entonces los bonos se han revalorizado y la TIR de ambos bonos ha descendido hasta cerca del 7%.

Traspasos de la clase B a la clase A a los 5 años

En noviembre de 2022, la CNMV aprobó el nuevo folleto de Avantage Fund. En él recoge el procedimiento por el cual las participaciones que cumplan el requisito de antigüedad pasarán de la clase B a la clase A en un plazo de cinco años. Se ha perseguido incentivar la inversión a largo plazo en el fondo y a la vez crear un sistema sencillo de implementar por parte de la gestora para ejecutar los cambios de clase.

El primer traspaso se producirá en enero de 2027 y aplicará a todas las participaciones suscritas en la clase B hasta el 31/12/22. Las participaciones compradas en 2023 pasarán a la clase A en enero de 2028 y así sucesivamente en años siguientes.

Por otro lado, en diciembre se ha cerrado la clase A de Avantage Pure Equity, tras alcanzar los 5 millones de euros de patrimonio. El objetivo es el mismo que con Avantage Fund: se comienza invirtiendo en la clase B y a los 5 años de antigüedad, se premia la inversión a largo plazo traspasando las participaciones a la clase A.

Recordamos que la única diferencia entre las clases es la comisión de gestión: 1,3% para las clases B y 0,8% para las clases A. Ambos niveles son significativamente inferiores a la comisión de gestión de la mayoría de los fondos similares, que se sitúa cerca del 1,8%. Los fondos Avantage no tienen comisión sobre resultados.

Perspectivas a futuro

Comenzamos 2023 con unas mejores valoraciones en la inmensa mayoría de los mercados debido a las depreciaciones generalizadas de 2022. Las plusvalías obtenidas por las coberturas de tipos en Avantage Fund, que ya están cerradas, no afectan al potencial de revalorización a la cartera de valores en 2023.

A nivel macroeconómico, todo apunta a que los principales riesgos de 2022 (inflación, subidas de tipos, riesgos geopolíticos) preocupan cada vez menos, pero conviene no confiarse y estar siempre preparado para todo tipo de escenarios. En el último trimestre de 2022 y en enero de este año se han recuperado principalmente las cotizaciones de las compañías más grandes y con valoraciones más ajustadas. Esperamos que, hacia adelante, las pequeñas y medianas empresas y aquellas otras con mayor potencial de crecimiento generen resultados superiores.

A nivel micro esperamos un buen desempeño de las compañías que tenemos en cartera. Gracias a su mayor alineación de intereses entre directivos y accionistas y a las ventajas competitivas de sus modelos de negocio, esperamos que se continúen adaptando a las necesidades cambiantes de sus clientes de una manera más ágil que la mayoría. Seguiremos analizando el grado de avance de sus planes de negocio y cualquier evento que pueda incidir en el cumplimiento de nuestros tres requisitos que debe cumplir toda inversión: i) elevado compromiso entre directivos y accionistas, ii) excelente modelo de negocio y iii) cotización razonable.

Por último, recuerdo que el departamento de relación con inversores está a vuestra disposición para resolver cualquier duda o consulta que queráis hacer sobre Avantage Fund o Avantage Pure Equity.

Juan Gómez Bada

Director de inversiones