Escuchados por la CNMV: Un movimiento de 250 inversores. Avanzando en la protección del inversor minorista mediante la Reforma de la Ley de OPAs ?

Hemos hecho progresos significativos en nuestra iniciativa para reformar la Ley de OPAs y fortalecer la protección de los inversores minoristas. A continuación, encontrarás la carta que hemos enviado a nuestros firmantes. ¡Gracias a los 250 firmantes!

Estimado inversor:

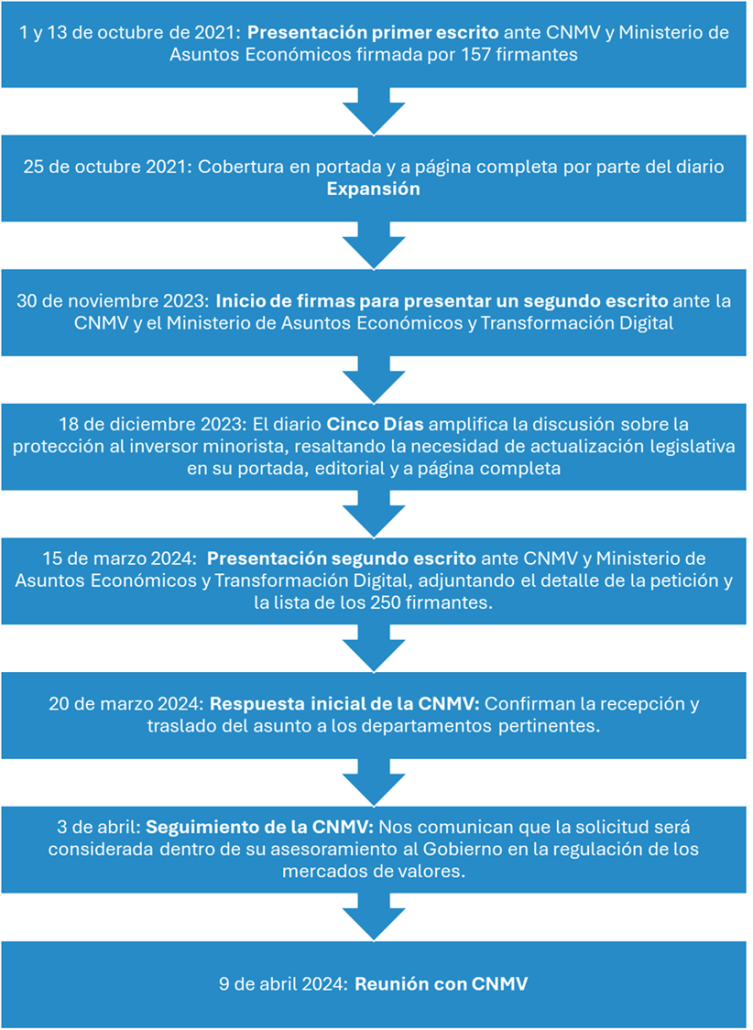

Gracias por unirse a la iniciativa para mejorar la protección del inversor minorista en las Opas de Exclusión. Hemos llevado su voz a la CNMV y ahora queremos compartir los avances significativos. Este es un resumen de los logros hasta la fecha y los pasos siguientes en nuestro objetivo de reformar la legislación para reflejar mejor las necesidades de los inversores. La iniciativa fue firmada por un total de 250 inversores, de los cuales 223 son particulares, 24 profesionales o institucionales y 3 empresas

Asimismo, podemos considerar al diario Cinco Días como pseudo firmante porque además de recoger la iniciativa en portada y a página completa el día 18 de diciembre de 2023, dedicó el editorial «Adaptar la normativa de opas 16 años después» a apoyar un cambio legislativo que proteja al inversor minorista en las Opas de Exclusión. Resaltamos también que el diario Expansión ya se hizo eco de esta iniciativa el 25 de octubre de 2021 en portada y a página completa.

El 15 de marzo de 2024 enviamos un escrito a la CNMV y otro a la Dirección General del Tesoro y Política Financiera del Ministerio de Asuntos Económicos y Transformación Digital con el texto con fecha 31 de enero de 2024, el de septiembre de 2021, y la relación de firmantes y fecha y hora de la firma de cada firmante.

El 20 de marzo tuvimos una primera respuesta de CNMV en la que nos indicaban que habían dado traslado a «los departamentos de la CNMV competentes por razón de la materia.»

El 3 de abril recibimos la siguiente contestación de CNMV:

«Muy señor nuestro:

Con fecha 15/03/24 se registró (nº de registro de entrada 2024038728) su escrito en el que hace referencia a la petición realizada por 250 inversores para modificar la «Ley de OPAS»” en dos aspectos vinculados, fundamentalmente, a las exclusiones de negociación y a los informes de valoración que se aportan en el marco de las ofertas públicas de adquisición.

En relación con el mismo, se le agradece su remisión y se le informa que será analizado y, en caso de considerarse apropiado, tenido en cuenta por parte de esta Comisión Nacional en el marco de su labor de asesoramiento al Gobierno y al Ministerio de Economía, Comercio y Empresa en materias regulatorias relacionadas con los mercados de valores.

En todo caso, aprovechamos para recordarle que la CNMV tiene como misión central la de velar por la protección de los inversores, siendo consciente de la relevancia que la autorización de las ofertas públicas de adquisición tiene para asegurar dicho fin debido a la repercusión e impacto que este tipo de operaciones corporativas tienen entre los inversores en nuestros mercados.

A tal efecto, la CNMV dedica una parte relevante de sus recursos a la supervisión de las opas, lo que le lleva a analizar en detalle los folletos explicativos y toda su documentación anexa, entra la que se incluyen los informes de valoración. Esta supervisión se traduce en la revisión de sucesivos borradores de estos documentos, con continuas y numerosas interlocuciones entre los equipos de la CNMV y las sociedades oferentes, sus asesores y las entidades que elaboran los informes de valoración de las sociedades objeto de ofertas. Además, en el marco de esta supervisión también se analizan con detenimiento los escritos recibidos por los inversores en sociedades afectadas de opas.

Además de su labor supervisora, la CNMV también ha promovido en el pasado modificaciones legislativas de la normativa de opas con la finalidad de aumentar la protección de los pequeños inversores en el marco de este tipo de operaciones. Fruto de esta labor, a través de la Ley 5/2021, de 12 de abril, se modificó el artículo 82 de la Ley del Mercado de Valores (actual artículo 65 de la LMVSI) con la finalidad de que la aplicación de la excepción de opa de exclusión, cuando se hubiera formulado una opa previa a precio equitativo, solo pudiera resultar de aplicación cuando, a resultas de dicha opa previa, el oferente hubiera alcanzado al menos el 75% del capital social de la sociedad afectada. De esta manera, se endurecieron las condiciones necesarias para aplicar la excepción a la obligación de formular las opas de exclusión y se alineaba nuestra normativa, menos restrictiva, con la de otros países de nuestro entorno.

En definitiva, queremos manifestarle el compromiso de la CNMV con las funciones que tiene encomendadas y, en particular, con la relativa a la protección del inversor, lo que se traduce en la utilización con todo el rigor de las diferentes herramientas que la normativa pone a su alcance.

En todo caso, nos pondremos en contacto con ustedes para mantener una reunión y poder comentar los asuntos contenidos en su escrito, por lo que les rogaríamos que nos den los datos de contacto.»

El 5 de abril nos contestó CNMV en relación al escrito presentado también en el Ministerio de Hacienda y Función Pública, que recibió la CNMV el 26 de marzo, reiterando que se habían dado traslado a «los departamentos de la CNMV competentes por razón de la materia.»

Por último, el martes 9 de abril Juan Gómez Bada, CEO y director de inversiones de Avantage Capital, mantuvo una reunión por videoconferencia con las siguientes personas de CNMV:

- Ángel Benito – Director General de Mercados

- Patricia Muñoz – Directora General del Servicio Jurídico

- Jorge Pereiro – Director de Mercados Primarios.

- Francisco de Paula Giménez – Subdirector de Mercados Primarios – Área de Opas.

El resumen de lo tratado en la reunión fue el siguiente:

Tras las debidas presentaciones, D. Juan Gómez Bada expuso los motivos por los cuales habíamos decidido impulsar una iniciativa para modificar la ley de OPAs de exclusión y explicó con ejemplos hasta qué punto los accionistas mayoritarios podían obligar a los minoritarios a vender a un precio decidido por ellos.

Seguidamente D. Ángel Benito, Director General de Mercados de CNMV, expuso que: i) La CNMV modificó en 2021 la ley de OPAs de exclusión para que necesitaran el 75% de los votos, ii) que no podían dificultar todavía más las exclusiones de cotización para no desincentivar las salidas a bolsa y iii) defendió hasta qué punto CNMV supervisaba entrando muy a fondo en todas las premisas y cálculos realizados en los informes de experto independiente que fijan el precio equitativo en las OPAs de exclusión.

A continuación, D. Juan Gómez Bada indicó que los inversores valoraban positivamente toda la regulación que protege a los minoritarios y el cambio de 2021, pero que para los casos que estábamos comentando (Barón de Ley, Prosegur, Gestamp…) y cualquier otro en el que un inversor mayoritario consiga más de un 70% del capital en el futuro, el 75% de los votos es insuficiente. Juan explicó hasta qué punto los accionistas determinan la información que llega a los mercados (CNMV, prensa, analistas e inversores) e influyen en las cotizaciones. Pueden recomprar la inmensa mayoría de el capital a precios muy bajos y los inversores son libres de vendérselos. El problema está cuando los inversores quedan obligados en las OPAs de exclusión.

Respecto a los informes de experto independiente, Juan Gómez Bada indicó que no dudaba de su calidad técnica ni del trabajo de revisión de CNMV. No obstante, indicó que, para un mismo nivel de estándar técnico en las valoraciones, un precio podría ser la quinta parte de otro según las proyecciones utilizadas. Resaltó que las valoraciones de las cotizadas necesitaban hacerse a larguísimo plazo para justificar su valoración. Indicó que el Euro Stoxx cotizaba ese día con un PER de 15 veces y el S&P 500 con un PER de 26 veces. Es decir, con un pay out del 50% y manteniendo el nivel medio de beneficios actual, se necesitaban 30 años en el caso del índice europeo para recuperar la inversión y 52 años en el caso americano. Con este ejemplo, Juan explicó que a esos plazos nadie sabe cuánto van a ganar las compañías, no tiene una idea aproximada ni el mejor empresario ni el mejor analista y concluyó que todas las valoraciones son subjetivas aunque el cálculo sea técnicamente muy bueno. Tras esto, Juan indicó que los valoradores se basan en las proyecciones y datos que les da el accionista mayoritario, además de ser quién les paga.

Juan terminó su intervención indicando que la manera de evitar este conflicto era permitir que los potenciales vendedores pudieran aceptar o rechazar el precio propuesto por el mayoritario (comprador indirecto en las OPAs de exclusión). El voto de los accionistas a los que se dirige la OPA simplificaría mucho la exclusión de las compañías, disminuiría los costes, acortaría los plazos (no haría falta ni hacer un informe independiente ni que CNMV lo revise) y acabaría beneficiando a inversores, emisores y supervisores. El inversor acepta lo que quiere y se ve obligado a vender solamente si otros inversores son mayoría, los emisores pueden ofrecer y tantear los precios que consideren a los dueños de las acciones y los supervisores recibirían menos críticos de las partes y de la prensa porque serían las partes involucradas quienes habrían decidido.

Durante la última exposición de Juan, los 4 directivos de CNMV parecieron entender la dificultad de las valoraciones a tan largo plazo, los conflictos de interés expuestos y el hecho de que un voto rápido de los inversores simplificaría las OPAs de exclusión y las harían más justas para las partes.

Finalizó la reunión D. Ángel Benito dando las gracias a los inversores por su iniciativa y nos indicó que comentarían estos temas con el regulador (Dirección General del Tesoro y Política Financiera del Ministerio de Asuntos Económicos y Transformación Digital), que es quien puede modificar la Ley de OPAs.

Esta vez hemos llegado mucho más lejos que en 2021 con la iniciativa y hemos visto a CNMV mucho más receptiva y sensible a estos problemas. Esperemos que el trabajo realizado ayude a construir unos mercados de capitales más desarrollados que permitan que en España más ahorro pueda canalizarse hacia la inversión productiva con la mayor seguridad jurídica posible.

Una vez más, les agradecemos su apoyo y quedamos a su disposición para cualquier aclaración.

Un cordial saludo.